《民法典》视角下“工程款”债权融资法律风险浅析 |

| 发布时间:2021-07-01 浏览次数:3221 |

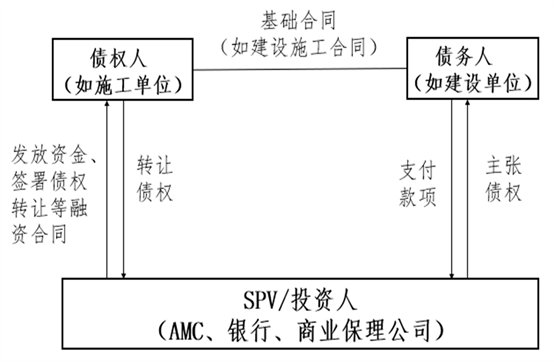

一、前言 由于建筑行业是一个工程量大、占用资金多的行业,工程资金结算和支付周期通常较长,建筑企业资金周转困难,有较强的融资需求。同时,建设工程所形成的债权因相对质地良好也受到包括金融机构在内众多投资人的关注,并提供了更多的资金供给。 但是建筑企业在以工程款债权融资过程中以及投资人在收购建设工程款债权过程中均面临着复杂的法律风险。《民法典》第545条第2款在原《合同法》第79条的基础上新增规定肯定了金钱债权具有不被限制的流通能力,而建设工程款所形成的债权即是最典型的金钱债权,这对于建设单位、施工单位、投资人是一个利好。 本文结合《民法典》相关规定,梳理并分析工程款债权融资及收购过程中可能存在的法律风险。 二、工程款债权融资交易模式 工程款债权融资的方式有很多种,如金融资产管理公司(以下简称“AMC”)可以对建设工程款不良债权进行重组收购,保理商对建设工程款的收购、建设工程应收账款的资产证券化等多种融资方式。投资人/SPV通过受让承包人对发包人的工程款债权(应收账款)而取代承包人成为新的债权人,并为承包人提供融资或其他金融服务。 建设工程领域可供操作进行融资的基础合同有《工程总承包合同》、《施工总承包合同》、《劳务分包合同》等工程合同。本文以施工总承包合同为例,其简易、基础的交易结构一般为:

三、工程款债权融资过程的法律风险 基于本所律师的实践,并结合建筑工程款债权融资相关案例进行了简要的梳理和分析,以供拟进行工程款债权融资的企业予以参考。 1、关于基础合同效力对融资合同的影响 《民法典》第一百五十三条、《最高人民法院关于审理建设工程施工合同纠纷案件适用法律问题的解释(一)》第一条对合同的效力进行了规定。如果基础合同无效,融资合同的效力如何认定呢? 司法实践中,法院倾向性认为融资方未尽审慎义务或者故意与债权人串通实际为借贷的,都可能导致被认定为借贷法律关系或融资无效。进而影响融资合同中投资方的权利。如果投资方尽了审慎义务,则尽管基础交易合同无效并非必然导致融资合同的无效。 如“(2019)最高法民申1533号”裁定,法院认为,关于中厦公司(基础合同债务人)主张的基础债权瑕疵能否对抗建行二支行(债权受让人)的问题。中厦公司与麟旺公司通谋所为的虚伪意思表示,在其二者之间发生绝对无效的法律后果,但与第三人建行二支行之间,则应视建行二支行是否知道或应当知道该虚伪意思表示而确定不同的法律后果。本案中,建行二支行在开展业务过程中,审核了麟旺公司提交的《付款承诺书》…对于并非基础合同当事人的第三人建行二支行而言,其根据上述材料已经尽到了审慎的注意义务,其有理由相信麟旺公司对中厦公司享有相应的债权。中厦公司主张的基础债权瑕疵不得对抗作为善意第三人的建行二支行,二审法院判决中厦公司应当以其承诺行为向建行二支行承担清偿责任并无不当。 因此,投资方审查债权时要尽审慎义务,不能局限于形式审查,要注意审查基础合同及其履行情况,如除了对工程形象进度表、验收报告、发票等文件的审查,还要就施工的具体情况进行现场踏勘。以避免因基础合同无效而导致融资合同无效的风险。 2、关于应收账款债权金额的确认 承包方常常在建设工程款债权的基础合同未履行完毕时,仅就部分工程对应的工程款债权进行让与。此时,工程尚未竣工验收,未经发包方结算,总额尚未确定。但发包方根据工程进度节点分笔支付工程价款,承包方可以对已完工的部分工程价款债权进行转让以获得资金。由于尚未结算且有可能存在工期违约、质量瑕疵等的情况下,债权不完全确定,就该等债权转让效力问题,司法实践中有不同的观点。 有的判例对此持否定观点,如(2020)闽0424民初148号判决,有的判例对此持肯定观点,如最高院(2007)民一终字第10号,认为承包方履行了部分合同义务,取得了向发包方请求支付相应工程款的权利。转让行为发生时,承包方的此项债权已经形成,债权数额后被本案鉴定结论所确认。发包方接到承包方的《债权转移通知书》后,并未对此提出异议,法律、法规亦不禁止建设工程施工合同项下的债权转让,债权转让毋需征得债务人同意。本院确认涉案债权转让合法有效,受让人因此受让承包方对发包方的债权及从权利。 由于法律规定未竣工的建设工程质量合格,承包人有权请求工程价款。综上,我们认为虽然债权最终金额尚不确定,但债权让与人与受让人关于债权转让的意思表示真实,债权转让一经通知到债务人即生效,债权金额不完全确定只影响最终债权转让实现的金额,不影响效力。同时,我们建议,需加强对于合同、债权债务确认等基础文件的审核,避免以债务人不认可债务等为由,认为债权转让效力存疑。 3、关于可否以将来应收工程款债权进行融资 不同的交易模式,情况是不同的,如AMC类投资人则不能收购,因其受《金融资产管理公司开展非金融机构不良资产业务管理办法》的约束,只能收购已经形成、且逾期未付的构成不良的工程款应收债权。但保理商能否收购该等将来工程款债权呢? 虽然审判实践中有不同的观点。但《民法典》第七百六十一条规定:“保理合同是应收账款债权人将现有的或者将有的应收账款转让给保理人,保理人提供资金融通、应收账款管理或者催收、应收账款债务人付款担保等服务的合同。”即承包人(债权人)也可将“将有的应收账款”进行保理业务。需要注意的是,如果对于未来应收账款保理不加管控的滥用,很容易沦为“名为保理、实为借贷”,则风险很大。因此需加强对于基础合同的审核,并满足对于未来应收账款操作保理的可期待性、可确定性等相关要求。 4、新债权人是否具有建设工程优先权 作为附属于工程价款的优先权,当施工企业将应收工程价款转让给投资人后,投资人作为新债权人是否因此享有施工企业所有的建设工程价款优先受偿权?目前,司法实务中对此问题观点不一。 四、施工单位等融资方应关注事项 1、投资人的经营资质 投资人的不具备经营资质是否会影响投资合同的法律性质?如非经监管机构批准设立的保理商从事保理业务,能否成立保理法律关系?在(2018)粤0391民初4032号判例中,法院认为原告保理公司自认其并非经金融监管部门批准设立的从事贷款业务的金融机构及其分支机构,被告刘勇亦未对此提出异议,故本案系民间借贷纠纷。 法律虽然并没有对保理商开展保理业务的主体经营资质作出限制,但(2019)沪民终469号判例中,法院认为,超出兼营与融资租赁相关商业保理业务的范畴,判决认定双方之间成立民间借贷法律关系。上述案例的存在为从事保理相关融资业务时敲响了警钟,针对底层基础合同的不同,债权人需关注投资人相关的业务资质。 2、应收账款未转让 上述交易结构的核心要素是应收账款要实际进行转让,否则相应的法律关系可能无法成立,形成事实的借贷法律关系,并以实际发生的法律关系认定双方的权利义务。 施工企业等融资方同时关注投资人的融资渠道。根据2019年10月,《中国银保监会办公厅关于加强商业保理企业监督管理的通知》规定,保理资金不得直接向社会公众、向自然人进行融资或通过地方交易场所等机构融入资金。实践中,很多保理商融资渠道不规范,为图便利,要求施工企业等融资方同意其套印多份空白认购协议进行募集资金,导致施工企业等融资方在后续融资过程中无法把控风险,进而产生第三方与融资方、保理商的纠纷等。 五、结语 AMC不良债权重组、保理融资、资产证券化等融资方式只是融资的手段之一,它不能替代股权、债券、信托、租赁等其他融资方式。未来的市场发展趋势对企业的融资能力提出了更高的要求,在融资渠道越来越呈多样性,融资产品越来越丰富,风险也越来越大,企业只有综合运用多种融资工具,才能彻底缓解融资瓶颈,降低融资成本。 |